本文转载自:定焦,作者:金玙璠,编辑:魏佳。猎云网已获授权。

2024年,茶饮市场要变天了。

过去两个月,茶饮大小巨头们就像上了发条一样,一个接一个地冲刺IPO。

2月23日,茶百道再次向港交所递交招股书,此前(2023年8月)递交的版本已于2月中旬失效;2月14日,沪上阿姨递表港交所;1月2日,蜜雪冰城、古茗同一天向港股递交上市申请。

根据各家招股书,奶茶界老大蜜雪冰城有3.6万家门店(截至2023年9月底),其中中国市场3.2万家;第二名到第四名依次是古茗、茶百道、沪上阿姨,它们的门店数差距不大,分别是9001(截至2023年12月底)、7927(截至2023年12月底)、7297(截至2023年9月底)。

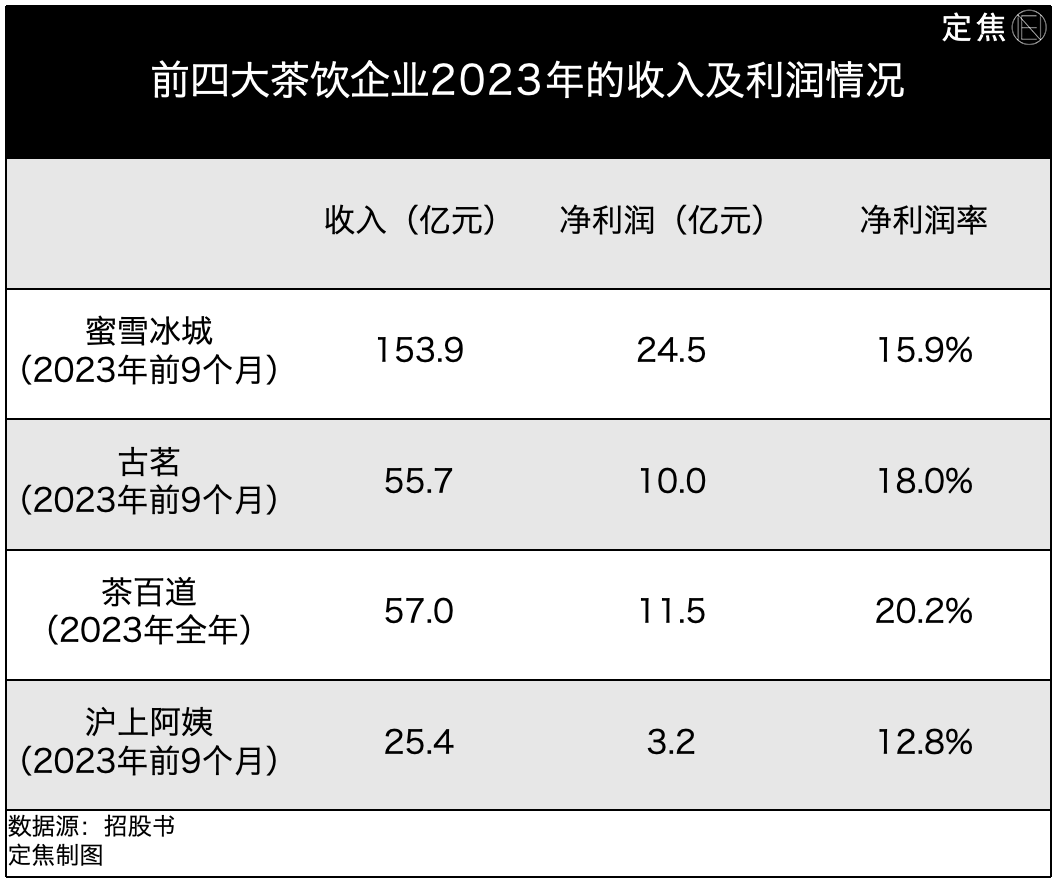

这四大茶饮企业共有6万多家奶茶店,一年累计创收292亿元。这是什么概念?

有数据显示,奶茶行业注册群体有30多万家,其中品牌性茶饮约有20万家,这四个品牌占了约三分之一。如今它们集体走到港交所门前,盯上的是除了品牌性茶饮之外,剩下的10万家存量。

谁能脱颖而出,谁就能抢到下一轮扩张红利,吸引更多消费者、投资者,给加盟商一个交代,让背后资本实现收益的最大化。

关注新茶饮赛道的投资人方超对「定焦」分析,如果破局的是蜜雪冰城,后三名会被落得更远,如果是后三名选手中的一个,那它就会晋升为第二梯队,有了追赶蜜雪冰城的资本,剩下的就自动归为第三梯队。

谁门店最多,已经一目了然,除此之外,谁最赚钱,又靠什么赚钱?谁的地盘最广,哪些地区竞争最激烈?为什么是这四个奶茶品牌跑出来,它们的杀手锏是什么?这些答案一样会左右茶饮四巨头的上市竞速赛,更会影响行业走向。本文试图回答这些问题。

拼赚钱:蜜雪赚得最多,茶百道赚得最快

常喝奶茶的人,对蜜雪、古茗、茶百道、沪上阿姨这四个品牌都不陌生,毕竟它们的地盘之大,已经超出了很多人的想象。

做个对比,奈雪是茶饮第一股,可是论门店规模,截至2023年6月只有1194家店的奈雪,在它们面前根本排不上号。四家中体量最小的沪上阿姨,门店数是奈雪的7倍,蜜雪冰城更夸张,门店数量相当于36个奈雪。

更超出很多人想象的是,这四家公司一个个年收入几十亿甚至上百亿。而且它们赚的不是消费者的钱,它们的打法,和以直营为主的喜茶、奈雪完全不同。

虽然茶饮四巨头庞大的销售网络是靠加盟店搭建起来的,几千家、几万家店几乎全是加盟门店,只有零星几家直营店,但它们赚钱也不主要靠加盟费。

蜜雪冰城和茶百道,分别只有2%、4%的收入来自加盟费和相关服务费。古茗和沪上阿姨的加盟费占比稍高,分别达到20%、16%,但同样也不是大头。

那么,茶饮四巨头到底靠什么赚钱?

翻看招股书会发现,它们是靠卖原材料赚钱,也就是向加盟商销售食材(比如糖、奶、茶、咖等)、包装。

2023年前9个月,蜜雪冰城仅向加盟商“销售商品(向加盟商卖食材、包材)”,就取得了145亿元收入,占总营收的比例是94%。古茗和沪上阿姨,都有四分之三的收入来自这一项,分别是42亿元、19亿元。

2023年全年,茶百道靠这一项,从加盟商身上获得52亿元收入,占比91%。

再看看茶饮巨头们铺开的几千家、几万家加盟店,不难推导出它们的赚钱逻辑:先通过加盟开店,但收加盟费不是主要目的,而是通过向加盟商销售奶茶原材料、配料、包装来盈利。

也就是说,蜜雪冰城们通过原材料的进货价和卖给加盟商的差价获得利润,这可比企业自己辛辛苦苦卖奶茶,挣得更多。

要知道,目前茶饮行业唯一上市的奈雪,2022年还亏损5亿元,2023年上半年才扭亏为盈,小赚了0.7亿元。

而招股书显示,不到三年时间(2021年、2022年、2023年前9个月),蜜雪冰城累计盈利超过64亿元;同期,古茗、茶百道、沪上阿姨分别累计盈利14亿元、30亿元、6亿元。

茶饮四巨头中,要论谁最赚钱,按体量一定是蜜雪冰城,它三年赚的比其他三家加起来的都多。不过,看赚钱效率,茶百道更胜一筹。在与古茗、沪上阿姨的竞争中,它更早迈入10亿利润的门槛,根据2023年的最新数据,茶饮四巨头的净利润率都在10%以上,其中茶百道最高,超过20%。

划地盘:蜜雪难攻北上广,古茗、茶百道南北不均

茶饮行业形成“一大三小”的竞争格局背后,每家都有各自的地盘。

蜜雪冰城的门店数比其他三家所有门店加起来的总和还要多,市占率达到11.2%。不过,在四巨头中地盘最广的它,却是低线与高线城市发展最不均衡的一个。

蜜雪冰城有近六成门店开在三线及以下城市,其中四线城市最多;在一线城市,它的开店比例最低,占比不到5%。

研究过蜜雪冰城加盟策略的从业者陈最对「定焦」分析,蜜雪冰城的强势地盘是中低线城市,大量新一线城市、一线城市是2022年以后才重点开拓的。

任何事物都有两面性,平均6元的价格带,让蜜雪冰城在广阔的下沉市场渗透力很强,但微薄的利润又让它很难扎根高线市场。

另外三家的产品定位介于蜜雪冰城和奈雪之间,一杯奶茶卖10元-20元,都属于中端品牌。不过仔细对比,三家在低线和高线城市的布局,也存在差别。

沪上阿姨相对下沉一些,有一半的门店在三线及以下城市,一线城市门店占比不到8%。紧接着是古茗,它主攻二线及以下城市,有八成门店开在这个市场。茶百道在高线城市的门店占比较高,它把最多的店(占比27%)开在新一线城市,在四巨头中,一线城市门店占比(11%)也是最高的。

低线与高线城市的布局,是连锁茶饮品牌扩张策略的一个侧面。除此之外,茶饮四巨头的区域布局,也能看出各自的扩张路线和地盘划分。

蜜雪冰城创办于1997年的河南郑州,它最早的大本营是河南。目前,它不但门店最多,地盘也最广,在绝大多数省份的门店数量都是第一。此外,陈最告诉「定焦」,蜜雪冰城在此前不占优势的江苏、山东、广东等沿海省市,新开的门店也在明显增多。

当然,也有蜜雪冰城没有拿到第一的区域,比如浙江、福建、湖南。这些区域是其他小巨头的地盘。

古茗起家于2010年的浙江台州,它前期的策略是扎根浙江大本营,后期才进入临近的省份。目前,浙江、福建、江西是它最强势的地盘。

在茶饮四巨头里,古茗是最谨慎的一个,它的门店数量在全国排名第二,但还有19个省份没有开店,而数量相当的茶百道已经开到国内所有省份。

古茗还是南北发展最不均衡的一个,它的门店基本开在南方,且主要盘踞在华东地区。华东之外,它还在广东、湖南、湖北等地占了一定地盘。

一位接近古茗的加盟商对「定焦」透露,古茗有扩展安徽北部市场的计划,为下一步的扩张做打算。或许,位于中部的安徽会成为古茗未来北上的“桥头堡”。

2008年创办于成都的茶百道,地盘比古茗更大,但整体布局也是“重南轻北”。不过,它比古茗稍好的地方在于,在北方的河南、山东、北京、辽宁等地已有所布局。

茶百道最核心的地盘是四川,发展后期,重点进军广东、浙江、江苏,目前这四个区域是它的强势地盘。

在抢地盘上,起步于2013年上海的沪上阿姨,步子迈得更大。

前期,它和古茗作为“邻居”,在华东、华南区域的竞争异常激烈。古茗在浙江、福建、江西扎根,不断加密门店网络,沪上阿姨则在广东、安徽强势开店。

随后,竞争不过的沪上阿姨选择“北上”,走差异化扩店策略,到茶饮竞争没那么激烈的地方去开店。近几年,沪上阿姨尤其注重在中部和北方开店。

目前,山东、安徽、广东,是沪上阿姨最强势的地盘。它也在招股书中强调,自己是中国北方中价茶饮品牌的第一名。不过,因为在不同地区的店铺密度不够均匀,导致沪上阿姨的竞争力没那么强。

总结来看,除了蜜雪冰城,另外三家城市分布虽有差异,但因为产品定位接近,在部分区域已经出现贴身肉搏的局面。

而华南、华东,是它们厮杀最激烈的区域,广东、浙江更是必争之地。这两个区域不但奶茶消费需求最强,奶茶门店最密集,就连资金实力雄厚、有经营经验的加盟商也是更多的。

比扩张:蜜雪、古茗更像,茶百道、沪上更重外卖

前文提到,卖奶茶不如卖原料,用规模赚钱,是这门生意的本质,只有源源不断的拉加盟商为自己跑市场、卖原料,这套商业模式才能维持下去。为了快速扩张,四家都有可圈可点的地方,但策略也不完全相同。

陈最对「定焦」分析,蜜雪冰城之所以成为“开店王”,有几招杀手锏。

蜜雪冰城是在成立十三年后,从2010年开始靠加盟模式扩张,时间上比其他品牌早了三到五年。

早期占了先机的蜜雪冰城,还抓住了疫情期间这个窗口期。2020年,很多商铺空出,蜜雪冰城借机疯狂扩张,成为中国市场上第一个开出超1万家门店的奶茶品牌。

当然,这些策略奏效的前提是,开店能赚钱。从源头上讲,蜜雪冰城找到了一个很聪明的定位:10元以下的价格带,让它的竞争对手并不多,如果有,也主要是竞争力没那么强的CoCo、一点点等;同时,也因为价格带够低,让它的店铺在疫情期间的销售情况受影响不大。

对于潜在加盟商来说,加盟哪个品牌,前期费用是必须要考虑的因素。蜜雪冰城的加盟门槛是最低的。1万元左右/年的加盟费,37万元左右的开店成本,都比同行更便宜。相比之下,另外三个奶茶品牌,开一家店的前期费用约为50万,在行业中属于平均水平。

作为奶茶界的第二名,古茗除了占了老家是浙江的地利优势外,还占得了一部分先机。它成立的时间虽然不算早,但更快选择了加盟模式,和蜜雪冰城、茶百道相比,少了试错成本。

在奶茶加盟商口中,古茗有小蜜雪之称,两个品牌的开店策略有一些共同点,最典型的是,鼓励加盟商开多家店。

两家的老加盟商都有优先加盟权,如果老加盟商不开,才会引导新加盟商开店。同时,它们针对老加盟商都有开店优惠,例如,古茗的加盟商开第二家店时不再收取加盟费,只交一次性的项目费和保证金。很多加盟商冲着优惠开了不少店。

虽然不少消费者觉得,古茗和茶百道傻傻分不清楚,但从扩张策略来看,两家有很多不同点。最大的差异在于,古茗更注重区域深耕,茶百道则是全面铺开的策略。

这也直接影响了两家针对加盟商的策略。不同于古茗,茶百道更倾向于一对一加盟,经营多家门店的加盟商明显更少。

两个策略的利弊也很明显。古茗在强势区域打得更透,从而能提高盈利率、降低闭店率。而茶百道在全国范围的品牌知名度更高,扩张速度相对更快。

在茶饮四巨头中,茶百道、沪上阿姨最注重外卖。尤其是疫情之后,茶百道把外卖当作关键渠道,过去三年,有接近六成订单来自外卖渠道。沪上阿姨的外卖占比也高达六成以上。

对于加盟商来说,奶茶品牌有没有保护距离,也是必须要考虑的。保护范围是指,几百米范围之内不允许再开店。

蜜雪冰城从2018年开始,为了采取密集开店策略,把原来1公里的保护范围,缩减到500米、200米、100米,以至于后来在合同里已经没有了。这让它的扩张速度在所有奶茶品牌中更快。

茶饮加盟商程昊向「定焦」透露,茶百道规定保护距离为200米,沪上阿姨为100米。“区域保护要求逐渐降低是必然趋势,品牌越强势,越不规定保护距离。”他补充称。

当然,这对于品牌自身和加盟商来说,各有优劣。加盟商更需要考虑顾客是否会分流、店铺能否赚钱。

结语

这两年,茶饮圈有个非常有意思的现象:巨头们都活得越来越不像自己了。

过去主攻下沉市场的蜜雪冰城,反攻一线市场;以前盘踞南方市场的古茗、茶百道、沪上阿姨,开始北上;就连原本坚持直营的高端市场代表队喜茶、奈雪,也转而开放加盟。

变招,是为了适应市场,也是产业进入成熟阶段的必然。

茶饮市场发展早期,可以各发展各的,路线泾渭分明。然而,随着玩家们跑马圈地,把蓝海打成红海,整个产业已经非常拥挤,从产品、价格、店铺选址,处处都是贴身肉搏战。

对于三个小巨头来说,冲刺IPO,不光是为了抢地盘,更是为了有资本自建供应链,而不是像现在一样依赖第三方;它们追求的也不仅仅是继续在下沉市场混战,更是希望在一二线城市,甚至是海外市场,拥有更强的品牌影响力,获得更大的成功。

对于体量最大的蜜雪冰城来说,上市并不难,不同于奈雪上市时面临的亏损压力,它不光很赚钱,还拥有丰厚现金流,但是,如何维持后续发展,是最大的课题。极致低价背后的成本挑战,庞大规模下的管理挑战,都是横在蜜雪冰城面前的难题。

上市是为了融钱、抢市场,方超对「定焦」表示,2024年,茶饮四巨头的地盘会越来越大。但它们的目标绝不止于此。

*文中方超、陈最、程昊为化名。