来源:直通IPO,文/王非

李书福,即将再获一个港股IPO。

4月29日,曹操出行有限公司(简称:曹操出行)正式向港交所递交招股书,拟主板挂牌上市。

2015年5月,吉利内部孵化曹操出行,成为车企布局网约车的第一块“试验田”。目前,曹操出行已发展成为吉利布局“新能源汽车共享生态”的重要板块之一。

值得一提的是,今年2月,吉利汽车旗下路特斯科技,刚刚登陆纳斯达克,成为美股市场今年首个汽车企业IPO。

至此,李书福手里至少握有8家上市公司,除了路特斯科技,还包括吉利汽车、沃尔沃汽车、极星、亿咖通、钱江摩托、汉马科技、力帆科技。

目前,极氪汽车与远程汽车的赴美上市计划,正在稳步推进中。

换言之,曹操出行与极氪汽车、远程汽车,谁将成为李书福收获的第9家上市公司,犹未可知。

孵化自吉利,运营全国最大定制车车队

公开数据显示,2014年,吉利汽车销量为41.79万辆,同比增速跌至-24%。

感受到危机的李书福,为吉利开出了两剂良药:首先是“造每个人的精品车”口号,将产品逻辑投向消费升级;其次是将目光投向大出行市场,同时还能将自身产能投入市场运营,以代替过剩存货的折旧损失。

在此背景下,曹操出行已然具备诞生基础。于是,由吉利新能源板块负责人刘金良带队,曹操出行的内部孵化正式展开。

事实证明,李书福赌对了,也选对了时间。

2016年,伴随Uber退出中国市场,网约车市场混战走向尾声。与此同时,《关于深化改革推进出租汽车行业健康发展的指导意见》的推出,则为网约车平台确定了合法地位。

在刘金良看来,这意味着赛道C2C窗口的关闭,以及B2C窗口的开启。

2019年9月,由“曹操专车”改名为曹操出行半年后,公司便宣布完成38亿元B轮融资。CEO龚昕也同时发布了N3战略——分别代表定制车、新能源、车联网及智能驾驶等技术为代表的智能生态。

此后,曹操出行更是走上了发展的快车道。

根据弗若斯特沙利文的资料,截至2023年12月31日,曹操出行在24个城市拥有一支约3.1万辆车的定制车车队,为全国最大。

招股书中提到,曹操出行与吉利集团的战略合作提高了公司的经营效率,使公司的定制车经济性更优,驾驶体验更佳。曹操出行利用吉利生态系统中不断扩大的换电站和汽车维修店网络,为公司的司机提供强大的车辆服务解决方案。该基础设施为公司的司机提供了巨大的成本优势,进而提高了其净收入。

年入超百亿,3年累亏近70亿

根据弗若斯特沙利文的资料,按GTV计算,2021-2023年,曹操出行一直位列中国网约车平台前三名。

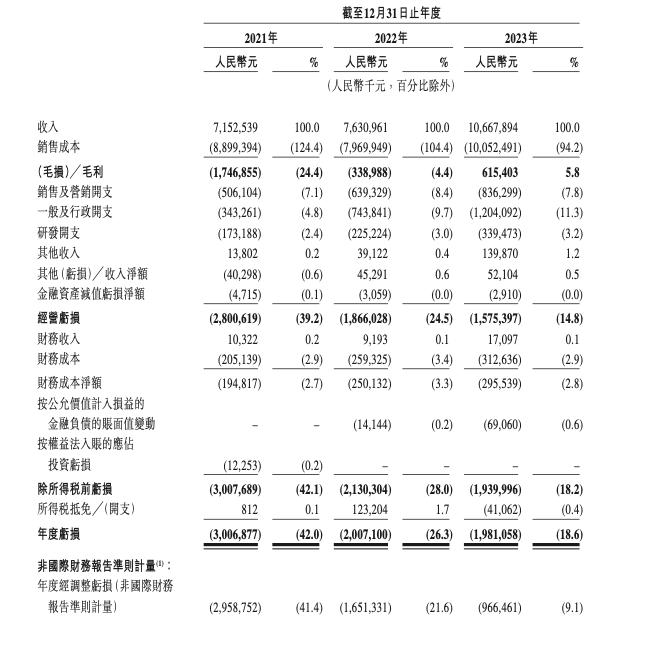

招股书显示,2021-2023年,曹操出行收入分别约为71.53亿、76.31亿、106.68亿元;毛利分别约为-17.47亿、-3.39亿、6.15亿元;毛利率分别为-24.4%、-4.4%、5.8%。

报告期内,曹操出行年度亏损分别约为30.07亿、20.07亿、19.81亿元。换言之,该公司在三年内,累计亏损约69.95亿元。

报告期内,曹操出行经调整亏损(非国际财务报告准则计量)则分别约为29.59亿、16.51亿、9.66亿元;经调整亏损率分别为41.4%、21.6%、9.1%。

截至2023年12月31日,曹操出行持有的现金及现金等价物为5.83亿元。

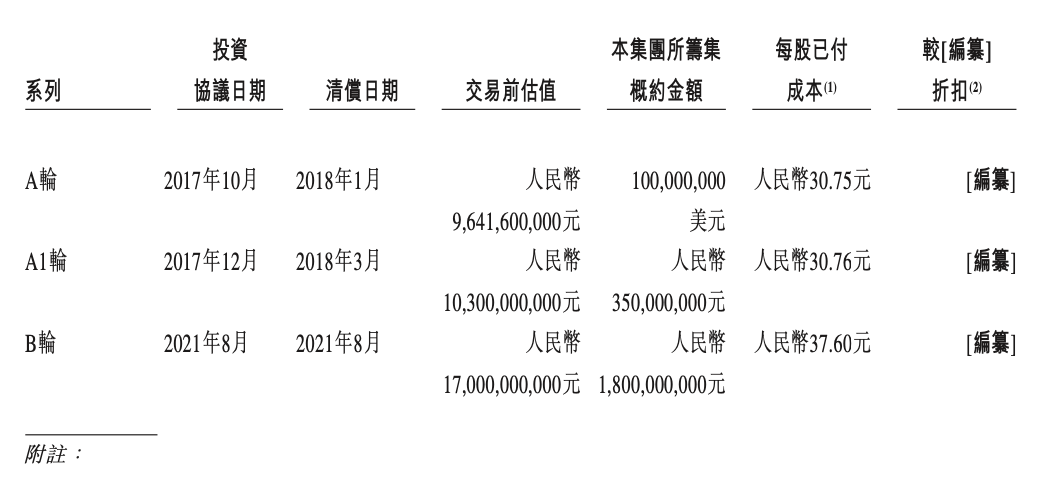

依仗着吉利“输血”,自成立以来,曹操出行仅进行了三轮融资。

招股书显示,曹操出行于2021年8月完成的18亿元B轮融资,即为该公司最后一次融资行为,每股成本为37.6元,投前估值为170亿元。

招股书显示,IPO前,吉利控股创始人李书福旗下Ugo Investment Limited持股约83.9%,B轮投资方相城相行创投持股约7.4%,A轮投资方三川基金持股约4.3%,B轮投资方农银投资(苏州)持股约1.6%,A轮投资方天堂硅谷天晟持股约1.3%。

值得一提的是,于往绩记录期,曹操出行就资产抵押证券(ABS)、资产抵押票据(ABN)、银行借款及保理借款获得吉利担保,并直接向后者借款。

报告期内,吉利为曹操出行的资产抵押证券、资产抵押票据、银行借款及保理借款30亿、53亿、72亿元提供担保。就担保人而言,曹操出行则分别向吉利支付200万、2200万、3490万元担保费。