本文来自合作媒体:电商在线(ID:dianshangmj),作者:吴羚玮,编辑:斯问。猎云网经授权发布。

继2014年阿里巴巴敲钟之后,美股迎来最大一起海外公司上市。

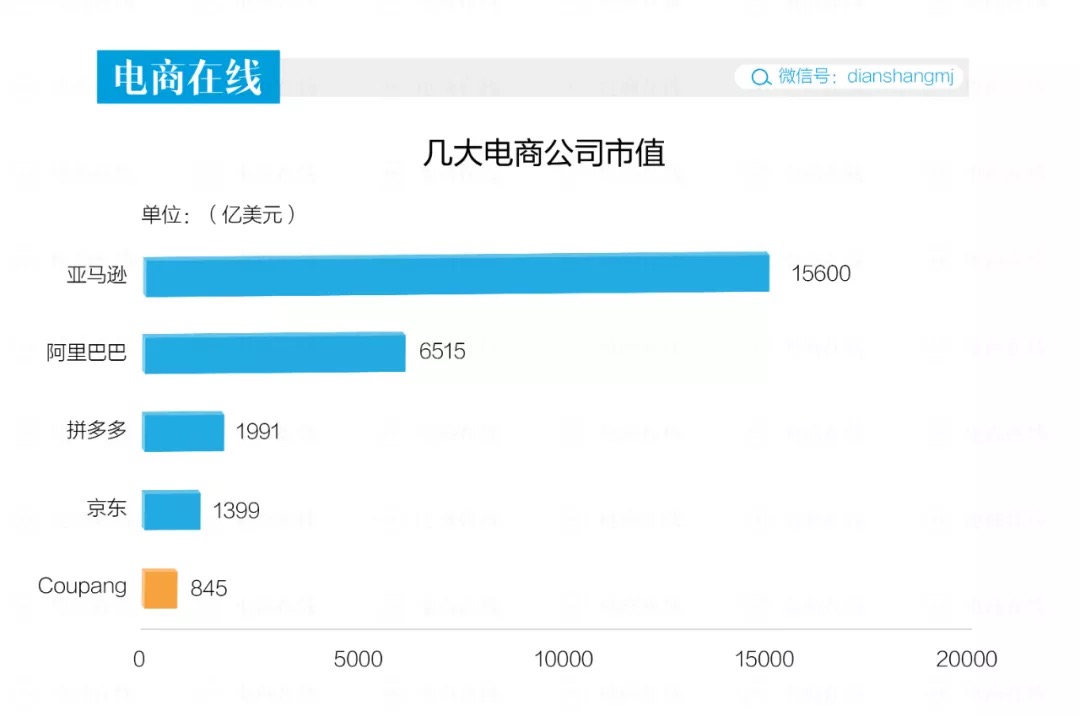

这家你可能没听说过的公司,3月11日以845亿美元的收盘市值,紧追京东、拼多多。

它是韩国最大的电商公司Coupang,获过软银、黑石等集团投资。在韩国当地,Coupang以低价商品和“火箭物流”著称,一半韩国人都下载过app。

当中国人已经坐拥“万能的淘宝”、“快速的京东”和“真香的拼多多”几大电商时,关注度大都被“猫狗拼”之间的互补与竞争吸引,要不就是被亚马逊等跨境电商占据,不太会好奇隔壁的消费者在网购什么,尤其当韩国的面积仅有相当于浙江省那么大,5000多万人口也不如北上广的总和时,人们很容易忽视掉它。

更何况,Coupang在2010年诞生时只是个团购网站,还照搬了美国团购鼻祖Groupon的模式——一个被视为模仿者的电商没有做出成绩前,显然不会被当成学习对象。或许正是因此,关于Coupang的中文报道少之又少。

作为全球电商渗透率最高的国家之一,韩国将在2023年成为全球电商规模的老三,仅次于中美两国。或许我们是时候关注这家在视线盲区外迅猛生长了10年的公司了。

“韩国亚马逊”

在递给纽交所的招股书中,Coupang的CEO Bom Kim用一个故事勾勒出了Coupang最典型的使用场景:

一个繁忙的上班族妈妈,突然在晚上想起明早通勤时需要一副新耳机,第二天要上芭蕾课的女儿得有一条芭蕾裙,还得买些麦片、牛奶和草莓作为第二天的早餐。只要她在头天晚上12点前下单,第二天早上7点前,门口就会放着订好的商品。“像过圣诞一样!”

这个“一站式购物”的描述和Coupang的界面一样,都神似亚马逊,卖服装美妆、电子产品、家居杂货和生鲜。2013年,Coupang主要卖的是自营商品,2019年以后,它纳入了更多第三方商家增加商品的丰富度——而且70%都是年营收在300万美元以下的中小商家。

招股书显示,Coupang的目标是成为一家让人感叹“没有Coupang该怎么办”的公司,集当日达或黎明达(Dawn Delivery)物流服务、平价商品和丰富选择于一身。

这几个关键词听起来就很亚马逊。2019年,Coupang又推出了一个类似亚马逊prime的付费会员制:每个月付2美元就可以成为火箭会员,可以享受无限次免运费的次日达或当日达配送、30天无限次退换货以及生鲜杂货服务。

会员制拉高了用户活跃度和消费水平。付费会员占了活跃消费者数量的32%,并且为Coupang贡献了大量订单——他们下单的频率是非会员的4倍多。

截至去年12月的一个季度中,Coupang的活跃消费者达到1480万,超过韩国总人口四分之一。平均每个活跃消费者单季度在Coupang上消费256美元,而2019年同期只有161美元。

同样是在2019年,Coupang在电商之外还做起了时兴的生鲜业务Rocket Fresh,推出外卖业务Coupang Eats,还自建了支付系统。因为韩国高于欧美国家的生鲜杂货电商渗透率,新业务发展迅速,Rocket Fresh在一两年内做到国内领先的位置,Coupang Eats则成了韩国最大的外卖公司。

集合了全品类购物+物流配送的护城河,Coupang看似很能打,但无论从用户规模还是平台体量上,国内任何一个电商平台就能将其按在地上摩擦。之所以被市场看好,是因为韩国90%以上的智能手机普及率,网购交易规模世界前列,风口之下电商公司犹如坐上了火箭。

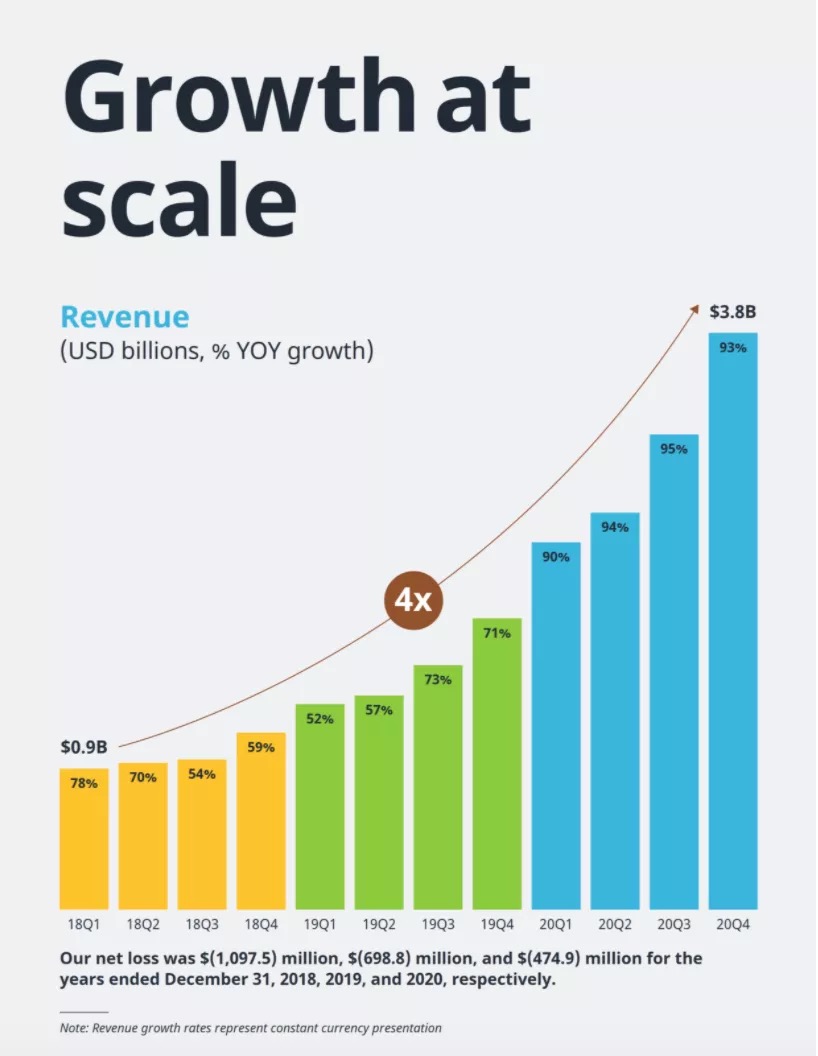

2020年,Coupang营收119亿美元,同比增长了72%。从2018年Q1到2020年Q4,单季度营收更是从9亿美元到38亿美元,增长了4倍多。

模仿者打败师傅

Coupang如今坐上韩国电商的头把交椅,打过两次漂亮的关键之战,分别击败了来自海外的强劲对手Grounpon和eBay。

美国团购鼻祖Groupon可能没料到,自己每况愈下,而模仿者都混得很好。中国的门徒美团一路拓展边界;上了6个月哈佛商学院后就辍学的韩国人,复制了自己的商业模式,连读音都是英文“Coupon”(优惠券)的谐音,现在则从一个团购app转变成了个电商平台。

模式变了,但Coupang的主要消费者一直是二三十岁的女性。因此,你会发现Coupang在各处细节做的努力,都是为了获取这批人的好感。

从早期媒体的报道中可以发现,还处在团购时期的Coupang,当时请了不少本土年轻明星代言,包括金贤重和李奈映、Rain和金泰希、宋仲基和全智贤。股市论坛富途的Coupang讨论区中也出现了不少Rain的粉丝。

进入电商时期的Coupang常在包裹送到时给客户送点儿鲜花和手写卡片,还尽量让快送员不去按响门铃,以免吵醒家里睡着的孩子。

这些细节和体验使得Coupang比海外对手更懂消费者,但它最核心的竞争力还是自建物流体系。

这也是Coupang被不少人称作“韩国亚马逊”的原因。亚马逊只是建了物流网络,把美国的配送业务交给了美国邮政和UPS,而Coupang不光自建物流,还直接管理负责运输的卡车队和全职司机,相当于“亚马逊+UPS”的结合。招股书显示,七成韩国人都住在Coupang物流中心的7英里范围内,99.3%的订单都在24小时内送到。

但Coupang至今亏损不止,2020年亏损4.74亿美元。如果你熟悉亚马逊和京东的亏损原因,应该也能猜到Coupang的钱都花到哪儿去了:亚马逊花了数百亿自建物流;连亏了14年的京东物流,2020年前9个月花在自建物流和人力的钱超过440亿元。Coupang雇了15000名全职司机,成为韩国最大的送货车队。苦于难以掌控第三方的履约效率,它们都在用亏损换未来的竞争力。

好在韩国不大,搭建物流网络相对没那么困难,相比动辄雇佣十几二十万人的中国物流公司,亏损流的血也有限度。“自建物流开始像一个诅咒,但到后面,它变成了福报”,Kim曾在一次采访中表示。而此次上市,筹集的部分资金还将用于物流建设。

规模经济的确带来了效率提升。亏损在收窄,Coupang的营收也在2019年第一季度打败了过去10年稳居老大位置的eBay韩国,登顶韩国第一电商。外卖业务也会复用原本的物流基础设施和技术。

大而全的模糊定位

中国诞生了众多市值数千亿的电商巨头,跟差异巨大的地域经济以及层级分明的消费者相关。除了让人实现消费升级的奢侈品电商以及近两年逐渐成为品牌发新阵地的天猫,还有大批下沉市场消费者“供养”着的淘宝特价版、拼多多和京喜。

韩国虽然人少,但这个热衷于把钱花在零售杂货、食品、服务以及旅游的国家,加上超高的互联网渗透率,诞生的电商机会不比中国少。

Euromonitor的数据显示,2019年韩国电商成交额1280亿美元,到2024年,预计到 2060亿美元,年复合增长在10%。平均每个韩国人每年要在网购上花掉2600美元,2024年预计会到4300美元。

Kim曾在一个采访中表示,Coupang是为了解决繁忙的韩国人购物时间的问题:普遍的996现象,近一小时的通勤时间,压缩了职员们多处采购商品的时间。

如果说中国电商还在满足人们消费分级的需求,韩国电商因为本土消费基本定型且分化不严重,更多以小而美的姿态从细分市场切入。

对于需求更细的消费者来说,以物流和体验著称的全品类电商Coupang,如今在韩国电商中的定位有些模糊。

在韩国长居的Liz告诉「电商在线」,虽然Coupang什么都卖,但自己很难在第一时间想到它。只有遇到那些“难以分类、比较奇怪的商品,不知线下该在哪里买”的商品时,Coupang才会成为Liz的选择,譬如生日宴会上的装扮小物件。

如果要网购,她在第一时间想到的会是更垂直的平台,譬如专卖家具家电的“今天的家”(오늘의집)、超市杂货类的emart,在服装电商上,更细分出了专卖轻奢小众品牌服装的W Concep、主打平价的Zigzag和偏年轻小众的潮牌电商musinsa……

能走出韩国市场吗

目前,Coupang的招股书中只有针对韩国市场的扩张计划,并没有展露出国际扩张的野心。尽管Coupang在中国、美国都设了办公室,但都是替韩国人海购中国和美国的商品。

Coupang的注意力还是得放在韩国本土。

一来,Coupang在韩国的“火箭速度”,得益于本土有限的面积和城镇化,要是放在其他国家(尤其是中国),或许并不能打,更别提它可能面临的消费者接受障碍。

2018年,Coupang花了3个月时间扩展出了冷链业务,开始卖些冷冻食品、蔬菜和海鲜,但它的物流服务还是当日达或次日达。

这带来了一个问题:当所有商品都不分品类、不分需求同时送达,人们会对其中几件商品的送达时间不满意。消费者自然期望商品送达时间越快越好,但我们对不同商品的履约效率总是有不同的期待,服装美妆书本数码产品可以缓一缓,但热食生鲜恨不得立马到手。在中国,这些需求和期待往往被梳理为半小时达、当天达和次日达。

二来,即便韩国的竞争对手们很难翻过Coupang通过物流建立起来的护城河,Coupang最大的风险还是在于自己的模式。依赖人力的自建物流,在劳动力短缺的韩国推高了运营成本。对消费者来说是极大便利的黎明送,对外送人员来说是挑战。疫情后接连发生的快递工会罢工和抗议,拖垮了Coupang“快”这个最大的卖点。Liz也是在这时候选择弃用Coupang的。

即便Coupang已经成为韩国第一电商,但其实韩国目前还没有出现一个真正主导市场的电商巨头。全品类电商大多势均力敌:

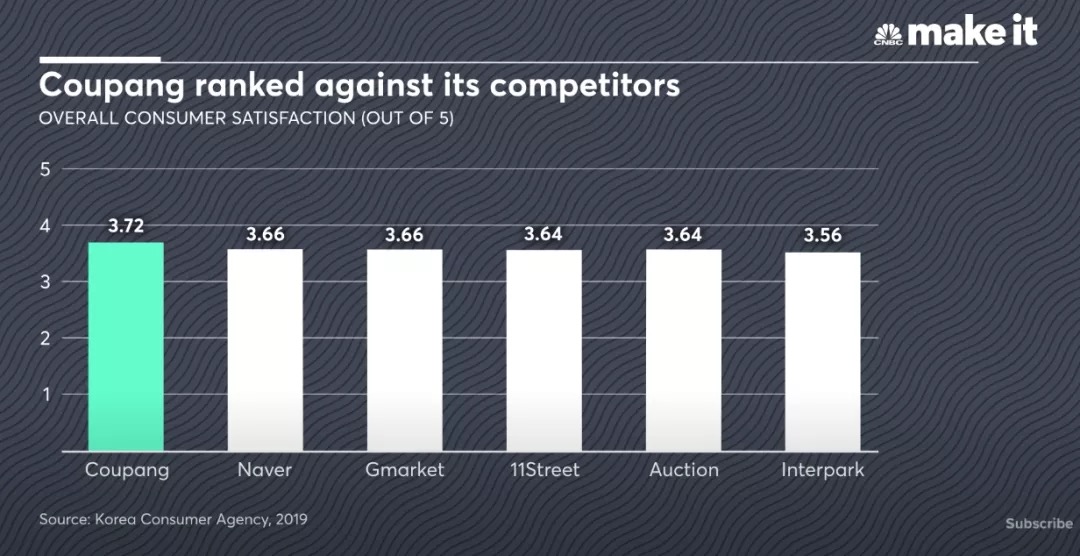

2019年一项调研中,Coupang的用户满意度最高

被Coupang赶超的eBay,其实已经在韩国盈利了10多年。LINE的母公司Naver也在做电商,它是韩国最大的搜索引擎和门户网站,掌握着流量入口,能为自己的商品导流。

国际巨头和本土电商的联手,对Coupang也是个威胁。2020年11月,亚马逊收购了本土电商11Street 30%的股份,自此加入韩国电商市场竞争。作为一家历史更悠久的电商公司,亚马逊拥有比Coupang强大的品牌心智,以及更稳固的供应体系和更有利的谈判资本。

团购时代,Coupang在主场胜过了曾经的老师Groupon。电商时代,不知它能不能扛住第二位老师亚马逊的冲击。这个我们过去一直忽视的电商市场,目前已经是全球最大、增长最快的市场之一,并且它即将拥有一场激烈竞争。