来源:猎云精选,文/盛佳莹

近日,博将资本向港交所递交招股说明书,拟主板挂牌上市。

从2007年开始,黑石、KKR、凯雷等海外创投机构相继上市,国内也开始一轮投资机构上市潮。博将资本是继天图投资今年3月再次递表港交所后,第二家递表港交所的内地本土创投机构,究竟港股“VC第一股”将花落谁家?

管理资产规模超93亿元,投出2家上市公司

根据招股书显示,博将资本是一家重点服务高净值人群、专注赋能中国高科技企业的私募投资基金管理人。资产管理规模达93亿元以上,目前管理基金74只。

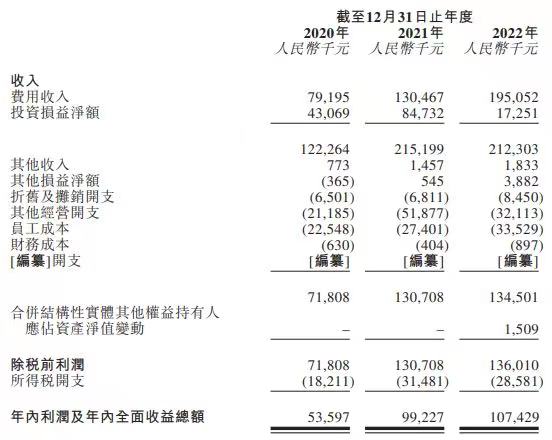

博将资本的收入主要来自于基金管理业务所得的费用收入、以自有资金投资于在管基金所获得的投资收益。2020年至2022年,博将资本的总收入分别约为人民币 1.22 亿元、2.15 亿元及 2.12 亿元,年内利润分别约为人民币 5359.7 万元、9922.7 万元及 1.07 亿元。

截至2022年12月31日,博将资本已累计投资合共88家投资组合公司,其中一家公司已完全退出,目前投资组合包括87家公司,主要涵盖高技术服务、数字信息技术、先进制造与自动化、医药医疗技术及新材料行业。

投资明星项目包括,极米科技、智云健康、达闼科技、地上铁、分贝通、法大大等,其中极米科技、智云健康已分别于2021及2022年登陆科创板与港交所。

根据招股书显示,截至2022年12月31日,博将资本25家投资组合公司的估值较初始投资估值至少翻了一番,其中14家投资组合公司的估值为其最初投资时的至少四倍。

项目退出方面,博将资本全部或部分退出7家公司,总投资成本约为人民币4.338亿元,于退出后实现了约人民币12亿元的退出金额,投资收益倍数达到2.8倍。博将投资组合公司的公允价值约为人民币80亿元,其中10家公司的估值超过5亿美元,5家公司的估值超过10亿美元。

在LP方面,博将资本重点服务高净值人群,报告期内,博将资本的LP由2020年的约1200名增长至1480名,其中99.5%为可投资资产超600万元的高净值个人投资者。

同时,2020年至2022年,博将资本的LP复投比例也逐年提升。根据招股书显示,从2016年博将资本第一只基金备案完成起,若干投资者持续投资7年以上,有超过30%的投资者进行复投。报告期内,投资者复投金额分别占各年融资金额的43.6%、48.1%及69.2%。

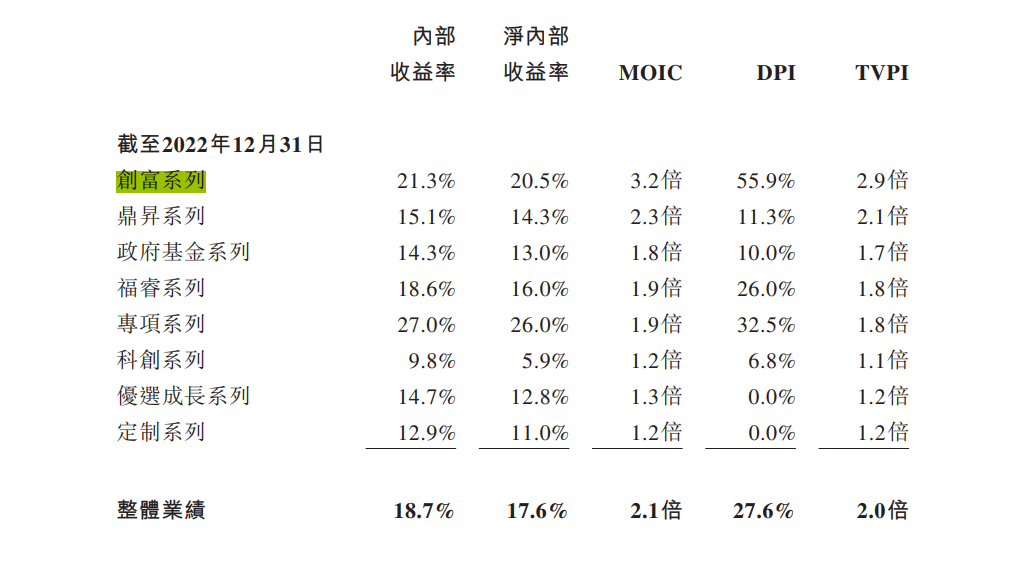

不过,在基金业绩方面,根据招股书显示,截至2022年12月31日,博将资本旗下基金实现18.7%的整体内部收益率。但值得注意的是,招股书披露的8 只基金尚无一只实现DPI(实收资本配比)回1,其中,创富系列DPI最高,为0.559倍,也未能破1倍,意味着LP至今未收回成本。

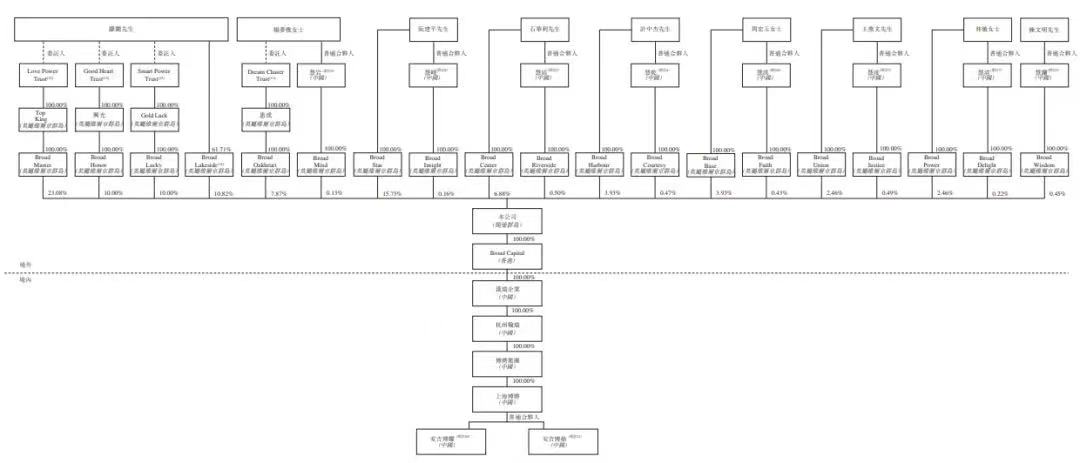

根据招股书显示,罗阗和配偶杨梦樵通过彼等信托公司及多个中间公司合共拥有控制61.89%的权益,为控股股东。

创始人罗阗担任执行董事、董事会主席、首席执行官;阮建平担任执行董事、副总裁,负责法律、风险管理等业务,其通过直接持有的Broad Star持股15.73%、控制Broad Insight持股0.16%;石华利担任执行董事、副总裁,负责销售及投资者关系,其通过直接持有的Broad Center持股6.88%、控制Broad Riverside持股0.50%。

投资围绕一个中心,两个维度,三个标准

在创办博将资本之前,罗阗曾就读于澳门科技大学MBA、浙江大学经济学硕士、浙江大学总裁班。

2005年,罗阗创办上海博将,起初依托投融资中介服务、高端猎头服务、企业管理咨询服务等业务,与分众传媒、娃哈哈集团、中化集团、汉能集团等大型集团达成合作。

2013年起,罗阗将猎头服务、企业管理咨询服务从博将剥离出去,聚焦私募投资基金。

罗阗也逐渐带领博将资本摸索出一套自己的投资逻辑,即一个中心,两个维度,三个标准。

一个中心指价值投资,即投资及赋能有长期增长潜力的企业,为社会创造更高的价值,用罗阗的话来说:“博将这些年只做了一件事,就是价值投资。” 在罗阗眼里,值钱的企业和赚钱的企业是两回事。而吸引他的,永远是值钱的企业,而非后者。

两个维度是指投资“唯一”及“领先”的企业,领先是指企业的市场份额、盈利能力等处在行业前列,而唯一是指企业具有极强的壁垒。在罗阗看来,“唯一”及“领先”的企业,市场优势将会愈来愈明显,“资源和资本会越来越集中,马太效应和长尾理论会为企业带来长期和持续的高速发展。”

三个标准则是幸福刚需理论、天花板理论、长尾理论。其中,幸福刚需理论指投资于对可持续发展做出贡献的企业,可以提高人民的生活质量,并且实现经济、社会及环保价值。

天花板理论指投资于市场规模较大的行业,罗阗认为足够高的行业天花板一定程度上决定了公司是否具备爆发性增长的可能性及潜力。而长尾理论则指投资于具有可持续经营和能够在不同阶段超越逆境的“长尾”企业。

事实上,博将资本按照自己的标准筛选项目,投的并不算多。罗阗也曾透露,在博将资本10万个商业计划书里,有1000个进入讨论会,500个会面谈,只有50个会做深度尽调,最终深度尽调的企业中大概一半达成有效投资。

罗阗曾公开坦言,博将宁可慢一些,也不抢赛道,不盲目投项目。

虽然投的并不多,但罗阗一直重视投后管理,为资产“升值”。很早之前,博将资本便辅导被投公司战略、品牌、上市等方面。

如今,博将资本冲刺IPO,在募资用途方面,博将资本也提到计划进一步发展基金管理业务,与外部软件开发商沟通以开发一款软件以提升客户关系管理,并用作提高投资和研究能力以抓住战略投资机会等。

博将资本和天图投资双双站在资本大门前,究竟谁能先叩开这扇门,夺得“VC第一股”桂冠?